家族信託活用事例

- 1.認知症対策(資産凍結の防止)

認知症発症後も積極的な相続対策を続けたいケース - 2.財産承継の順序の自由な設定

子供がいない夫婦の相続(収益不動産の承継)のケース - 3.事業承継信託

株式の承継と経営の引継ぎを上手に行う

1.認知症対策(資産凍結の防止)

認知症発症後も積極的な相続対策を続けたいケース

ご自身またはご家族が、ある日突然認知症になってしまったらどうなるでしょうか?

日常生活のサポートも大変になりますが、それと同時にあることが起きます。

それは、その方が所有している財産を動かせなくなってしまうリスクが生じるということです。

日本では、本人の意思能力(判断能力)が低下した場合、法律行為(売買や贈与)などが単独ではできなくなってしまいます。

- ポイント

- 認知症や病気によって不動産所有者の判断能力が低下した場合は、基本的に不動産の売却や大規模な修繕などができなくなってしまう。

例えば、相続税対策や資産運用を予定していた方が、予想外に早く認知症になってしまうと、いくら本人が以前から希望していたことであっても、その想いを実現するのは難しいです。

本人が認知症になってしまった場合に、財産を管理や処分をしたい場合は「成年後見(法定後見)制度」を利用することとなり、裁判所の関与のもと「成年後見人」という保護者を選んでもらいます。

そして、選ばれた成年後見人が、本人に代わって財産管理をすることになります。

しかし、成年後見人は、財産を保護する行為(減らさない行為)はできますが、積極的な運用やリスクの生じる取引などはできません。

つまり、財産は実質的には動かせない状況になってしまう可能性が高いです。

そこで、家族信託を利用しましょう。

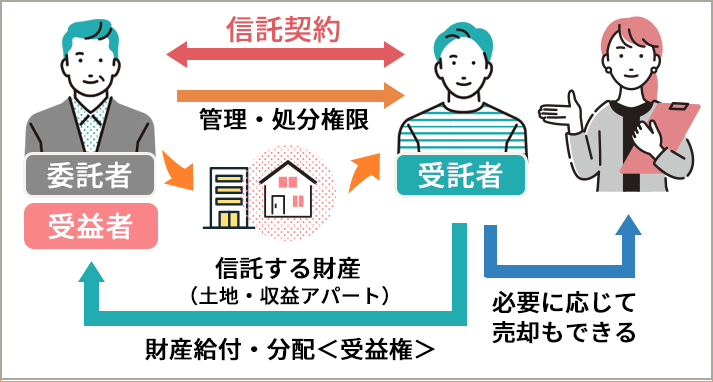

家族信託では、当初の信託契約のなかで、受託者に具体的な行為(管理や売却)の権限を付与することで、本人(委託者)が認知症になった場合であっても、その内容に従った行為が可能です。

ですから、次のイラストのように、信託契約の内容に「信託した財産の運用、管理、処分(売却など)」といった行為の権限を、受託者に付与しておくことで、委託者が認知症になった後でも、受託者は状況に合わせた資産の運用、管理、売却が可能になります。

2.財産承継の順序の自由な設定

子供がいない夫婦の相続(収益不動産の承継)のケース

子供がいない夫婦において、ご主人が「自分が亡くなったら妻にすべての財産を相続させる」と遺言を書いているケースは少なくありません。

しかし、この遺言を書いたご主人が「妻に財産が行くのは良いが、そのあとに妻側の親族に財産が流れてしまうのは嫌だ…できれば妻のあとは甥っ子に承継させたい」と思っていたとします。

この想いは、ご主人の遺言では実現することができません。

なぜなら、遺言では「自分の相続」については財産の承継先を指定できますが、「自分以外の相続」については、承継先を指定する権利がないからです。

そこで、家族信託を利用しましょう。

家族信託では、財産(受益権)の承継先や順番を自由に決めることができます。

ご主人が「自分が亡くなったあとは妻に財産を承継させ、妻が亡くなったあとは甥っ子に承継させたい」と考えているケースにおいて、信頼している弟を受託者にして家族信託を利用したと場合は、次のイラストのようになります。

家族信託では、遺言ではできない①「最初の財産の承継者を妻」、②「妻が亡くなった後の承継者を甥っ子」と指定することができますので、家族信託を利用することで、ご主人の希望は実現できることになります。

遺言ではできないことも、家族信託を利用することで可能になることがあります!

遺言ではできないことも、家族信託を利用することで可能になることがあります!

3.事業承継信託

株式の承継と経営の引継ぎを上手に行う

会社の事業を繋いでいく「事業承継」ですが、実際に取り組むにあたって、どのような手続きや方法があるのかをご存じでしょうか?

通常、事業承継にあたっては、経営者の方の株式を後継者に譲渡することが多いのですが、この株式の譲渡は、「タイミングの判断」が非常に難しいです。

譲渡のタイミングによっては、想像以上に「贈与税」が発生してしまい、金銭面での負担を強いられるケースもあります。

また、多くの中小企業において、株式の譲渡は「経営権の移行」と同視できることが多く、金銭面以外の様々なリスクも伴うため、なかなか実行できないという実情もあります。

つまり、事業承継の一環として行う「株式の譲渡」は、税金の問題や経営権の移行リスクなどが原因で、スムーズに進められないケースが数多くあります。

事業承継では、一般的に「贈与」・「売買」・「遺言」といった3つの方法で後継者に株式を譲渡する方法がありますが、それぞれの方法には、次のようなリスクも潜んでいます。

- 贈与の場合

-

贈与税を意識して少しずつ(贈与税があまりかからない)方法で継続的な贈与をした場合、どこかのタイミングで万が一のこと(経営者の相続発生など)が起きると、株の移動がストップしてしまいます。

また、一度株式を渡してしまうと、株を渡した人が後継者として不適格なことが判明した場合であっても、簡単に元に戻すことができません。 最悪の場合、事業を続けることができなくなってしまう可能性もあります。

- 売買の場合

-

後継者に株式を買い取るための資金が必要となり、不足する場合は、金融機関などから融資を受ける必要が生じます。(当然利息も生じます)株価が上昇している場合は、譲り渡す側にも譲渡所得税が課税されてしまいます。

また、売買も贈与と同様に、株を渡した人が後継者として不適格なことが判明した場合であっても、簡単に元に戻すことができません。

- 遺言の場合

-

遺言は、遺言を書いた方がなくなって初めて効力が生じます。

つまり、現経営者が存命中の間は、何の変化も起きないため、後継者が承継を実感することが難しいです。

また、実際に株式が引き継がれるときには現経営者は亡くなっているため、後継者が株式を取得した後の事業経営を確認することができません。なお、現経営者が、株式を持ったまま認知症になってしまうと、議決権の行使ができなくなるため、決算承認や役員の改選などができず、経営上の問題が生じる恐れもあります。

そこで、家族信託を利用しましょう!

まず、株式を後継者に信託(譲渡)します。

株式が信託(譲渡)されると、議決権も後継者に移ることになり、後継者は議決権を行使できる立場になります。

しかし、事業承継のためとはいえ、いきなりすべての株式(議決権)を後継者に移してしまうことはリスクが高いと言えます。

ですから、この場合は、株式譲渡後も現経営者が議決権を行使できるよう、現経営者に「指図権」という権利(議決権の行使の方法を指示できる権利)をもたせます。

この指図権をもつことで、現経営者の目の黒いうちは、実質的に今までと変わらない形で議決権の行使が可能となります。 この指図権は、後継者が一人前になった段階で廃止しても良いですし、後継者に適性がないと判断した場合は、信託契約を解除して元の状態に戻すことも可能です。(税金もかかりません)

このように、過度なコストとリスクを取らず行う事業承継スキームは、家族信託の有効的な活用方法と言えます。